スタートアップの資金調達機会が増えてきた中で、起業家側のファイナンスに関する知識差が問題になる事があります。

初期の資本政策の誤りのせいで、「資金調達がしにくくなった」といった苦労話をいくつも聞きました。では、いざファイナンスとなった時に何に注意すれば、そういった問題は起きないのでしょうか?

本記事ではグロービスキャピタルパートナーズの高宮慎一がスタートアップがファイナンスで失敗しないために知っておくべきポイントをまとめています。ぜひ今後の資金調達の参考にしてください。

(編注※本記事の初出掲載 2013/06/12 Find Job! Startup)

[高宮慎一]

ベンチャーキャピタリスト。戦略コンサルティング会社アーサー・D・リトルにて事業戦略やイノベーション戦略立案などをチームリーダーとして主導した後、グロービス・キャピタル・パートナーズに参画。コンシューマ・インターネット領域の投資を担当する。主な支援先には、アイスタイル、ナナピ、カヤック、ピクスタ、メルカリ、ランサーズなど。最近注目しているのは魚釣り、金魚すくい。

3つの収益モデルに適したファイナンスを!

「スタートアップのファイナンス」と言うと、ベンチャーキャピタルやインキュベーター、その他外部からの「株式増資」と同義と捉えられる事もあります。

ただ、事業の収益モデルなどによっては、必ずしも株式による増資が正解とは限りません。

事業の収益モデル、キャッシュフローの立ち上がり方をしっかり理解する

どういったファイナンスが最適か?

それは各スタートアップの事業の収益モデルと、キャッシュフローの立ち上がり方を理解した上で判断します。

まずはその理解をした上で、「いつキャッシュフローが改善するから、いついくらファイナンスすべきか?」という話をしていくべきです。

—

それでは、事業の収益モデルにはどういったものがあるのか?ここから3つの型をご紹介し、それぞれに適した調達方法に触れていきます。

【収益モデル1】クリティカルマス型

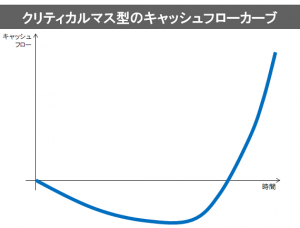

クリティカルマス型の事業では、キャッシュフローはJカーブ(*1)を描きます。

最初はイノベーターやアーリーアダプターの利用者が徐々に増えるだけなのですが、そこから徐々にマジョリティ層に利用が拡大した時、サービスの普及率が一気に増えます。

それに伴い、最初は売上が立たない時期が続きキャッシュフローもマイナスが続きます。そして普及率が跳ね上がったタイミングで一気にキャッシュフローもついてくるようになります。このモデルの例は、ネットメディアなどです。

この収益モデルの場合、深いJカーブ(キャッシュフローがマイナスとなる長い時期)を支えるためには、VCによるファイナンスが適しています。創業メンバーからの持ち出しや銀行からの借入だと、金額に限度があったり、条件的に調達が難しいためです。

そして、ファイナンスの手間も考えて、最初からある程度の金額を一気に調達すると「大きく産んで大きく育てる」ことが可能です。

(*1)キャッシュフローの伸びが「J」の形に似ている事より、Jカーブと呼ばれます。

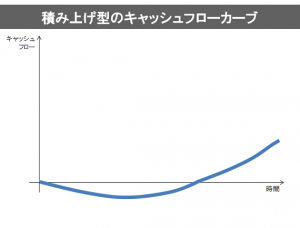

【収益モデル2】積み上げ型

積み上げ型の事業では、初期からじわじわ売上が立っていきます。キャッシュフローのカーブも、浅いJカーブになります。

このモデルの良い例がECです。

初期から少しお客がついて、じわじわと売上が増えていきます。一度ユーザーがつくと、リピートして買って貰えます。リピート客の積み上げにより、常になだらかな成長をしていき、一旦ブレークイーブンを超えると、そのプラスのキャッシュフローが持続していきます。

この積み上げ型の収益モデルの場合、ステージごとに分けてファイナンスしたほうが良いです。売上が積み上げ型であるため比較的事業計画が立てやすく、成長に応じてバリュエーションも徐々に高まっていくため、希薄化を防げて有利な調達が出来るようになるからです。(また、投資家側もリスクが抑えられるので投資しやすくなります)

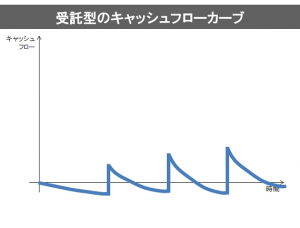

【収益モデル3】受託型

あるクライアントがいて、その企業からの依頼ベースで仕事を請け負い対価を貰うビジネスです。

この受託型の収益モデルは、ハイリスクを取る代わりに上場などでハイリターンを目指すVCからの調達には余り適していません。受託型は、スケーラビリティが限られています。自社が抱えられるスタッフの人数分しか売上を伸ばせられないからです。

それに、組織が大きくなると、固定費が多くなり、環境変化に対して対応がしにくくなってしまいます。

こういった事情で、単純な受託ではVCからの出資を受ける事には向いていません。

—

上記でご紹介したように、資金調達にはまずはキャッシュフローの立ち上がりを理解する事が大切です。それが理解できた上で、どういった資金調達をするかを考えます。

次に、どういった資金調達の方法があるか、見ていきましょう。

ファイナンスの種類とケース別の向き・不向き

ファイナンスには、大きく「(1)デット(債権)ファイナンス」と「(2)エクイティ(株式)ファイナンス」の2種類があります。

(1)デットファイナンス

デットファイナンスとは、金融機関などからの借入や社債による債権による調達です。数%の金利で、資金を調達できます。

デットファイナンスは、クリティカルマス型のベンチャーには向いていません(逆に、積み上げ型、受託型のベンチャーには向いてます。)

それは、債権の場合、金利=期待するリターンが数%のため、貸す側もリスクをリターンとバランスしなければならず、VCに比べて安定的な企業にしか資金を出しにくいからです。

ですので、ベンチャーはベンチャーでも、既に安定的に成長している企業で、ブレークイーブン(黒字化)を迎えている企業でないと難しいでしょう。(もしくは資産価値がある有形資産を担保にすると借り入れもしやすくなります。)

(2)エクイティファイナンス

エクイティファイナンスとは、株式の発行を伴う資金調達の事です。第三者割当や、株主割当など、株主資本(=エクイティ)の増加をもたらす資金調達の事を言います。(本記事では便宜上、転換社債など株式に転換されるものをすべて株式と呼んでいます。)

エクイティファイナンスでは、投資家が期待する収益も高くなります。なぜならばデットファイナンスだと取れないようなリスクを取るので、その分リスクに見合うだけのリターンを期待するのです。

クリティカルマス型、積み上げ型の収益化出来ていないフェーズの場合は、エクイティファイナンスが適しています。

—

実際に資金調達をする場合は、以上のような向き不向きを考慮しましょう。

ただ、ここまでで話したものは、単純に「お金」の部分だけの調達についてです。特にVCからの調達になると、「お金以外の価値」も考慮した上で、出資して貰う先を決めるべきです。

次に、そういった「お金以外の価値」について説明します。

エクイティファイナンスでは「お金以外の価値」が大事

お金には色がありません。同じ1億円であれば、誰から調達しても同じです。

ただ、エクイティファイナンスの場合、どの会社のどの担当者から調達するかによって、受けられる支援が違ってきます。

そのため、エクイティファイナンスでは「お金以外の価値」の軸も見た上で、パートナーとなるVC、さらにはその担当者となるベンチャー・キャピタリストを選ぶべきです。(投資後、数年単位でお付き合いするため、相性も大切になってきますね。)

お金以外の価値とは?

では、お金以外の価値とは一体なんなのか?業界で言うところのValue Addは、以下の2つです。

(1) 投資家によるアドバイス

(2) 投資家が持っているネットワークへのアクセス

それぞれ順番に説明します。

(1) 投資家によるアドバイス

経営戦略の支援であったり、事業がスケールするときの仕組み化、上場準備など、それぞれのステージで過去の事例からのアドバイスをくれたり、議論のスパーリングパートナーとなってくれます。

例えば上場という点だけで見ても、このアドバイスはとても貴重です。

起業家にとっては、上場とは1回目か多くても2回目のケースがほとんどです。一方、投資家側は何回も上場を経験している場合もあります。

そういった担当者から、事業家の目線とは違う視点で貰える「事業価値をどう投資家に説明すると良いか?」であったり「証券会社とどうコミュニケーションを取るか?」といったアドバイスは非常に有効です。

また、同じ業界を見ている投資家であれば、サービスを作り込む上でのアドバイスも貰えます。

(2) 投資家が持っているネットワークへのアクセス

実績があり、ちゃんと投資先を支援している投資家は、上場企業のキーマンや勢いのあるベンチャー、他のVCとの密なネットワークを持っています。

そういった投資家に出資を担当して貰えれば、その企業にとってプラスになるような会社や人とのパートナリングをアレンジしてくれます。

実際にVC担当者のアレンジで、アライアンスやM&Aにつながる事もあります。さらには、パートナーリングの交渉に同席するなどして、提携が上手く進むようにサポートもしてくれます。

また、実力のある投資家に出資して貰うことは、それだけで一定の付加価値になります。その投資家からお墨付きを貰ったという事なので、提携やその後の資金調達などが進みやすくなることもあります。少なくとも一回は会ってくれるでしょう。

投資家側のコミットメントは事前に確認しよう

以上の(1)投資家によるアドバイス、(2)投資家が持っているネットワークへのアクセスは、投資家側の担当者や会社のスタイルによって、有無・その濃淡は異なります。

ですので起業家の方は、投資家がどこまで実際に支援をしてくれるか、事前に確認を取ったほうが良いでしょう。『そのVCからの投資先に話を聞いてみる』ことをオススメします。

さらに「上手くいっているところ」「上手くいっていないところ」の両方を聞くのがベターです。通常どのようなValue Addをしてくれるのかに加えて、厳しい状況でも一緒になって踏ん張ってくれる人なのか、それともただ詰めるだけの人なのかなども聞くと良いですね。

また、人間としてウマが合うか、化学反応が上手い具合におこるか、も重要です。それを見極めるためには、資金調達の時だけでなく、数ヶ月・半年・数年前から関係を築き、この人と一緒に仕事をしたい!というVCを探しておくべきでしょう。

投資家側に求めるコミットメントも起業家次第で

上述のように、スタートアップの事業成長に向けて、どこまでもコミットメントしてアドバイスをくれたり、ハンズオンで企業経営に関わってくれる投資家もいます。

ですが、起業家側がどういった仕事の進め方をしたいか、どこまで事業を大きくしたいかによって、投資家側に求める動きも変わってくるでしょう。

皆さんは以下の2パターンの投資家のうち、どの人に出資をして欲しいですか?

(1) がっつりアドバイスをくれ、良くも悪くも口出しをしてくる投資家

(2) 口出ししないで、良くも悪くも放置してくれる投資家

(2)については、スタートアップ側でその領域に十分な知識と自信がある場合に限ったほうが良いでしょう。

経営者は孤独になりやすいですし、自分とは違う外部の目線で経営の方向性を診てもらうのは非常に大事だと思います。そういった意味で、(1)の投資家が多く求められているはずだとは思います。

バリュエーションやシェアは気にし過ぎないように

次に、ファイナンスにおいて陥りやすい「バリュエーション」「シェア」の考え方の罠について解説します。

バリュエーションで一喜一憂しない

IPOなど事業価値が顕在化できない過程でのValuationは気にし過ぎないようにした方が良いと思います。

今までやってきたことの価値を認めるという意味では非常に重要なのですが、過程でのバリュエーションはリアライズ(顕在化=現金化)されていない価値です。次のラウンド以降のフレキシビリティを優先すべきです。

通常スタートアップは、上場する前に幾度も調達をする機会があります。バリュエーションは上がることもあれば、下がることもあります。まずは「上下に変動する可能性があるものだ」と理解しておきましょう。

「次ラウンド以降でのフレキシビリティ」を優先

一概に、各ステージでのバリュエーションは高ければ高いほど良いという訳ではありません。関係者間でフェアだよね、と合意形成しやすい金額にするのが重要です。

フェアバリューにする事をおろそかにすると、次のラウンドでバリュエーションが下がった場合、前回の投資家との調整が難航して、いつまで経っても資金調達できなくなる事もあります。また、投資家にとってのバリュエーションが余りにも高いと、上場などのExit時のバリュエーションが高くないとEixtできないという制約にもなりえます。

シェアを気にするより、最終ゴールを皆で目指そう

数%のシェア(出資比率)の違いを気にする方も居ますが、たいした問題ではありません。細かいシェアもあまり気にしすぎない方が良いでしょう。

全体のパイ(=事業価値)を最大化する事を第一目標とすべきです。

シェアは、意味のある1/3、1/2、2/3という区切りを意識する程度で良いでしょう。(数%の比率の違いは、会社の独自性、コントロール維持の観点、また大きく跳ねた時には大きな分け前の差には、大きな影響はありません。)

逆に言うと、投資家を選ぶ際も、自分のシェアだけを気にする人よりも、起業家と同じ目線で事業を大きくする事を第一義的に考えて動ける人を選ぶようにすると良いです。

今回いろいろとファイナンスで気を付けるべき事を簡単に説明して来ました。

ファイナンスは手段でしかありません。さらに言えば、起業ですら手段でしかありません。スタートアップにチャレンジする方には、起業を通じて実現したい事があるはずです。

そういった実現したいことのために、ファイナンス含め、一番事業をスケールさせやすく、且つ、早い方法を優先順位高めな軸として物事を考えていくと良いでしょう。